海外カジノの利益は税金対象?税金未納は最大381.7%の税率に

2018.05.05

つい先日行ったフィリピンマニラ旅行は刺激的で楽しかったですね。

個人的な意見ですが、マニラは女性が来てもあまり面白くないんじゃないかと思います。

酒・女・賭博に特化した国という位置づけです。

中心部はショッピングはできますが、観光スポットは少し遠いところに行かないとないですし、中心部から少し離れると夜は出歩くと危険な地域も多いですし。

そんなマニラで賭博遊びをしたのですが、

「税金ってどうなるんだろう?」

と気になったので調べてみました。

色々調べて分かったことは、最悪の場合、最大381.7%税金を支払わなければならいケースがあるということです。

まあ、ほとんどの人が無関係ですが、正しく海外カジノの税金について理解しておきましょう。

海外のカジノの利益は税金対象?

当然、税金対象です。

むしろ、利益が出たのに税金にならないものなんてないですからね。

さらに言うと、カジノの場合、勝ち分を負け分と相殺することができず、勝ち分のほとんどが税金対象となってしまいます。

負け分を経費にすることができない理由は、カジノの取引はすべてチップなので、負けた分を証明することはできないからです。

つまり、たまたま勝った年は税金を支払い、負けた分は泣き寝入りするしかないんです。

カジノの利益の経費は作れないの?

カジノの利益に対して経費と認められうるものは、

- 飛行機代・宿泊代(旅費交通費)

- カジノの勉強のために買った本(図書費)

- カジノの情報を得るための打ち合わせ等(会議費)

- オンラインカジノやカジノのためにやり取りする際に使った携帯代(通信費)

等が挙げられます。

ただ、実際に経費計上できるかどうかはわからないので、カジノで得た利益が大きい場合は税理士に相談するなりした方が賢明です。

カジノの利益に詳しい税理士はあまりいないと思うので、探すのは少し苦労しそうですが。

税金未納で最悪の場合、最大381.7%の税金の支払い義務が発生する

「税金を支払うための確定申告ってめんどくさそうだし、金額も大きくないから黙ってよ」という方も多いので、最悪のケースをお伝えします。

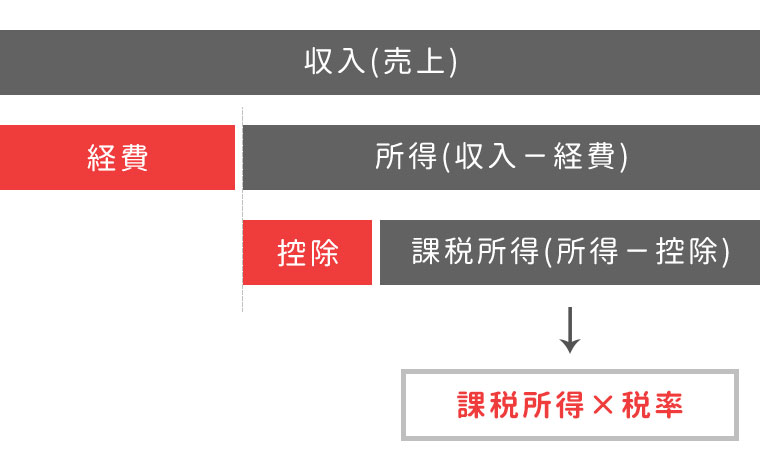

個人が支払う税金の中で主なものが

- 所得税

- 住民税

が挙げられ、それぞれ1月1日~12月31日の課税所得の金額によって決まります。

上記の期間にどれだけ課税所得があったかを、2月16日~3月15日の間(法定納期限という)に「確定申告」という形で、税務署に申告します。

会社員の方は会社が確定申告を行ってくれるので、特別行う必要がありません。

カジノで利益が出た場合も同様に確定申告を行うのですが、上記の日付内に確定申告を行わなかった場合、追加で税金が発生し、追加の税金を全て足すと、最高税率が381.7%となるのです。

381.7%って、、、、例えば5万円支払う税金が、190,500円になるということです。

滞納するとなぜ381.7%になる可能性があるかを見ていきましょう。

悪魔の加算税+延滞税

自分の税金の計算は自分で確定申告によって行うのですが、虚偽の申告や申告漏れ、期限に間に合わなかった場合、余分に税金を払わなければなりません。

その余分に支払うが税金が、「加算税」と「延滞税」です。

| 加算税 | 無申告加算税 | 3月15日までに確定申告がなかった場合に加算される税金で、納付額が50万円以下は15%、50万円以上は20%の税金の支払い義務が発生します。 |

|---|---|---|

| 過少申告加算税 | 期限内に提出はしたが、その後ミスが発覚し、修正が必要となった場合に加算される税金です。納付額が50万円以下は10%、50万円以上は15%の税金の支払い義務が発生します。 | |

| 不納付加算税 | 源泉徴収額を法定納付期限後に申告した場合に10%の税金の支払い義務が発生します。 | |

| 重加算税 | 税金の隠蔽や虚偽の申告があった場合、過少申告加算税・納付加算税の場合は35%、無申告課税の場合は40%の税金の支払い義務が発生します。 | |

| 延滞税 | 延滞した期間によって税金の支払い義務が発生します。 | |

今回のカジノの利益を申告しなかった場合に該当するのが、

- 重加算税(無申告加算税)

- 延滞税

の2つです。

税金には時効があり、通常は最大5年間遡ることができます。

ただし、「悪質な未納だ」と見なされれば、最大7年まで遡って税金の徴収をするこ戸ができます。

、通常であれば税金の時効は5年だが、税金の未納が悪質な場合は最大7年遡ることができます。

具体例として、実際に7年前の60万円の未納がばれた場合の計算を行ってみます。

延滞税:2011年分

(60万円 × 年利4.3% × 60日/365日)+(60万円 × 年利14.6% × 2495日/365日)=0.4万円+59.9万円=60.3万円

延滞税:2012年分

60万円 × 年利14.6% × 2130日/365日=51.1万円

延滞税:2013年分

60万円 × 年利14.6% × 1765日/365日=42.4万円

延滞税:2014年分

60万円 × 年利9.2% × 1400日/365日=21.2万円

延滞税:2015年分

60万円 × 年利9.1% × 1035日/365日=15.5万円

延滞税:2016年分

60万円 × 年利9.1% × 670日/365日=10.0万円

延滞税:2017年分

60万円 × 年利9.0% × 304日/365日=4.5万円

さらに重加算税も

上記の数字を利率に直すと341.7%(205万円÷60万円×100)となり、ここに重加算税が35%~40%程度かかります。

延滞税、重加算税を全て合算すると、タイトルにある381.7%になるということです。

総支払が2,290,200円というとんでもない金額になります。

延滞税、重加算税ともにとんでもなく怖いですね。

ぶっちゃけ、カジノの利益なんて税務署はわからなくない?

「海外に行っていれば、一人ひとりの個人の利益なんて確認できなくない?ぶっちゃけ、申告しなくてもばれなくない?」

確かにそうなんです。

2017年度の確定申告者は2,1769万人おり、一人ひとりの細かいところをチェックすることはまず無理です。

では、税務調査が入るタイミングはいつなのか、主に2通りです。

- 内部のリーク(タレコミ)

- ランダム

税務調査で最も多いのが、内部のリークです。

誰かがあなたをうらやみ、税務署に「あの人、脱税しているから確認してほしい」というものです。

なので、カジノで稼いだからって、SNSや友人に自慢するのはリスクがあるということを覚えておいてください。

もう一つのパターンは、ランダムで税務調査を入れるケースです。

所得が低い方は当たる確率が少ないですが、高所得者の場合、ランダムに選定される率が高まるので、その場合は潔くあきらめましょう。

カジノで得た所得は「一時所得」

もう一つ言い忘れましたが、カジノで得た所得は「一時所得」になります。

所得は10種類あり、収入の入り方によって区分されます。

- 利子所得

- 配当所得

- 不動産所得

- 事業所得

- 給与所得

- 退職所得

- 山林所得

- 譲渡所得

- 一時所得

- 雑所得

この中で、カジノで得た所得は「一時所得」扱いになり、計算方法は下記の通りです。

一時所得=収入金額-収入を得るために支出した費用-特別控除(最高50万円)

上記の一時所得を半分にし、税率をかけると一時所得の税金が決まります。

一時所得×1/2×税率=一時所得の税金

一時所得の早見表は下記の通りです。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

60万円の利益があり、経費が一切なかった場合の具体的な計算方法は下記の通りです。

上記の通り、カジノの利益に対する所得税は極めて低いので、200万円程度であれば、しっかり確定申告しちゃった方がいいかなと思います。

カジノの税金に対してのまとめ

- カジノの利益は税金はかかる

- 滞納し、ばれると「延滞税」と「重加算税」が最大381.7%かかる

- 一時所得の税金はそこまで大きな金額ではないので、不安を抱えて生きるくらいなら払ってしまおう